Сегодня понедельник, ранее утро, активность нулевая, и произошел отбой от уровня, внутри-дневного, с разворотной свечей перевернутый белый Зонтик, подтверждение, Простая дивергенция на Стохастике.

Торговля от уровней с помощью индикаторов. Внутри-дневная торговая система 5 баллов за успех. Сафин. В.И

понедельник, 24 августа 2020 г.

Что показывает RSI?

дисклеймер: по мотивам произведений Сафина В.И

Что показывает RSI? Если говорить грубо, то он показывает процент белых свечек за выбранный период (не кидайте в меня камни— я знаю, что это не совсем точно, что надо учитывать и размер тела свечи, и разрывы, если они есть, но для наших целей в параграфе такая точность достаточна). И ничего, кроме этого процента, он не показывает. А дальше начинается использование его при построении моделей.

Модель первая: если RSI пересекает уровень 70 (уровень перекупленности) сверху вниз, то цена развернулась и идет вниз. Это наиболее часто встречаемая в учебниках интерпретация сигнала RSI. Но давайте подробнее рассмотрим, что за этим стоит. Во-первых, это пересечение, грубо говоря, означает, что процент белых свечек за выбранный период был больше 70, а стал меньше 70, и только. Верим мы в то, что это изменение процента белых свечек означает разворот цены или нет, зависит только от нас, но не от индикатора. Чтобы поверить в это, хорошо бы иметь статистику, в скольких процентах случаев это пересечение дает правильный сигнал. Во-вторых, статистика зависит от взглядов трейдера на рынок. Например, один трейдер решит, что если цена после такого сигнала прошла вниз 30 пунктов, то сигнал правильный, а для другого сигнал будет правильным, если цена прошла не менее 50 пунктов.

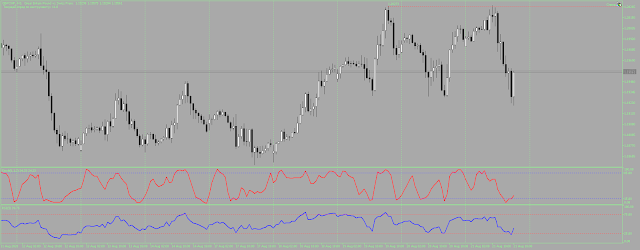

В-третьих, статистика будет меняться в зависимости от выбранного периода. То есть, выбирая период, мы говорим себе, что если за этот период процент белых свечек стал меньше 70, то цена идет вниз. Но это при любом периоде не всегда так. Возьмем мой любимый период 9 на часовых свечках. Пусть цена за предыдущие сутки шла так: первые 15 свечек были белыми и имели тело по 30 пунктов, а последние 9 были черны ми и имели тело по 1 пункту, то есть вверх 450 пунктов, а вниз 9 пунктов (пример нереальный, но полезный). Так вот— в этом случае RSI пройдет от значения 100 до 0, но кто скажет, что цена развернулась и идет вниз? Рассмотрим рисунок 1 На этом рисунке хорошо видно, что в ноябре и начале декабря 2004 года RSI неоднократно пересекал сверху вниз уровень перекупленности, но цена при этом после небольших коррекций вправо (даже не вниз) продолжала идти вверх.

|

| Разворот RSI в зоне перекупленности |

На рисунке 2 приведен другой пример. Хорошо видно, что после того, как цена на дневных свечках евро отбилась от уровня сопротивления 1.3470 RSI пересек уровень перекупленности сверху вниз, тем самым подтвердив отбой цены от уровня, и после этого началось долгое падение евро. Аналогично можно рассмотреть и примеры с уровнем перепроданности, но мы этого делать не будем. Надеюсь, я убедил, что пересечение уровня перекупленности не всегда дает сигнал на продажу. А что же мы при этом имеем всегда? Только одно— возрастание процента черных свечек и соответственное уменьшение процента белых свечек. И вот на основе этого можно построить примерно такую модель— если цена подошла снизу к уровню сопротивления и RSI пробивает уровень перекупленности сверху вниз, то мы имеем на рынке отбой от уровня. И при этом RSI (как и любой другой осциллятор) ничего не говорит о том, как далеко вниз цена пойдет. Затем в действие вступает вторая модель рынка — цена движется от уровня до уровня, и мы смотрим, где расположен уровень поддержки, до которого цена дойдет СОГЛАСНО ПРИНЯТОЙ МОДЕЛИ. И таким образом прикидываем размер возможной прибыли. Но при такой работе сразу возникает мысль— а нужен ли уровень перепроданности вообще? Ведь цена подошла к уровню сопротивления и при этом RSI развернулся вниз, то это значит, что процент черных свечек стал больше и я могу построить модель, в которой именно разворот RSI определит отбой цены от уровня, а не пересечение уровня перекупленности. Хорошо такая модель работает или плохо? На мой взгляд, эта модель лучше, чем предыдущая. Но главное в этих моделях то, что RSI используется не сам по себе, а только вместе с уровнями, и при этом дает вполне разумные сигналы. Можно заметить отбой от уровня без RSI? Конечно, можно. Но работать проще, когда можно формализовать правила. Когда правила для открытия позиции строго формализованы, я не думаю судорожно, открывать сейчас позицию или нет — просто проверяю правила. А о построении правил торговли я думаю в спокойной обстановке, когда у меня нет открытых позиций. Когда мы создаем ТС, то тем самым мы строим модель рынка. При правильном построении модели мы всегда знаем, на какие вопросы она должна ответить (например, модель должна сказать, как определить разворот цены). И если она отвечает на эти вопросы— модель хорошая. А если нет— то плохая. И при этом не имеет никакого значения, насколько полно она описывает моделируемые процессы в целом. И если рынок мы моделируем как случайный процесс и при этом не получаем ответа на интересующий нас вопрос (например, когда покупать), то модель плохая, даже если графики очень похожи. А если моделирую рынок как след ангела в небе и это дает ответ на заданный вопрос, то модель хорошая.

|

| Разворот RSI в зоне перекупленности и отбой от уровня |

Теперь поговорим о дивергенции RSI. Как она может образоваться? Первый вариант такой. Был локальный максимум цены, и ему соответствовал локальный максимум RSI. Затем цена образовала следующий максимум, выше предыдущего, а на RSI новый максимум ниже предыдущего. Ура, дивергенция!!! Но какая? Вспомним, что RSI при расчете учитывает только цены закрытия. И если новый максимум образован свечкой с длинной верхней тенью, то это один тип дивергенции. И эта дивергенция может дать сигнал, если эта длинная тень отскочила именно от уровня сопротивления. Но если уровня сопротивления не было, то я в этом случае не слишком бы доверял такой дивергенции. Все-таки раз RSI учитывает только цены закрытия, то дивергенция по тени, без отбоя от уровня меня не убеждает (тут стоит посмотреть стохастику, но о ней отдельный разговор). Второй вариант дивергенции — смотрим дивергенцию исключительно по ценам закрытия. Проще всего это сделать в представлении линии. В этом случае практически всегда можно провести на цене линию поддержки (или сопротивления, если цена разворачивается вверх). И вот когда цена после дивергенции пересечет свою линию поддержки, то это и будет отличным сигналом для открытия позиции. При таком подходе сразу решается вопрос с двойной дивергенцией— в этом случае цена обычно не пересекает линию поддержки после первой дивергенции. Например, на рисунке 3 приведен пример такой дивергенции на часовых свечках евро 19–20 августа 2004 года (про уровень 1.2380 даже говорить не буду).

|

| Часовой график евро в линейном представлении и индикатор RSI. Прямые линии соединяют максимумы, на которых образовалась дивергенция |

В представлении Линии и используя RSI(9) на рисунке 3 мы видим классический пример того, как отработала правильная дивергенция. Ведь дивергенция всего–навсего показывает, что хоть цена и поднялась к новым высотам, но число черных свечек выросло, то есть растет число желающих продать, и все меньше желающих купить. Но если процент желающих купить упал, например, с 99 до 97, то вряд ли стоит обращать внимание на такую дивергенцию— желающих купить еще много. А вот если этот процент упал с 85 до 65 то это действительно сигнал о том, что число покупателей падает, а число продавцов растет. И сигнал такой дивергенции, конечно, надо принимать во внимание. Немного о вычислении RSI. В принципе, RSI можно вычислять не только по ценам закрытия, но и по максимальным или минимальным ценам, по средней цене и вообще от любой комбинации цен. Но в классическом виде RSI вычисляется только с использованием цен закрытия свечек. И в этом одно из его преимуществ— он не обращает внимания на резкие выбросы цены в виде теней. И все рассуждения о применении RSI я веду именно для этого случая. Если же начинать вычислять его по максимумам или минимумам, то, во-первых, логично было бы на вершине рынка вычислять RSI по максимумам, а внизу рынка— по минимумам, а во-вторых, при этом мы реально получим уже другой индикатор, хоть и под старым названием. И как с ним работать, надо смотреть отдельно.

Реально в любой программе при вычислении RSI применяется усреднение (и в TradeStation, и в Метастоке, и в Румусе). И именно это позволяет проводить на графике RSI линии поддержки — сопротивления (без усреднения получается очень дерганый график). Разворот RSI вверх вблизи линии поддержки RSI говорит о том, что количество белых свечек начало опять расти, то есть число желающих купить валюту увеличилось, а когда многие хотят купить, цена растет. Далеко ли цена пойдет, мы (основываясь на RSI) сказать не можем. Но вовремя увидеть начавшийся разворот цены RSI может помочь. Этот разворот, конечно, некоторые смогут увидеть и без RSI. Но с ним сделать это легче.

пятница, 21 августа 2020 г.

Отбой от сопротивления Дневного ранга, GBP/CHF

воскресенье, 16 августа 2020 г.

Виды уровней поддержки и сопротивления

Уровни - это значение цены, которое не могут, не могли преодолеть. Энергия, которая есть в уровне, который образовался вот в чем, на этом уровне произошел перелом между быками и медведям с сильными последствиями. Таким образом можно выделить три вида уровней, 1)уровень после образования которого не был ни разу не пройден ценой, 2)уровень, от которого цена дала отбой и разворот с дальнейшим ходом, 3)Зеркальный уровень, суть которого вот в чем, после пробоя уровня, именно на нем произошло важное событие, изменился баланс сил, ранее доминирующие силы теперь так ослабли, что цена проскочила уровень, и теперь после возврата цены к уровню с другой его стороны именно на этом уровне, теперь зеркальном все кто опоздал ранее встать на сторону доминирующей силы - покупают, спеша сесть в уходящий поезд.

воскресенье, 21 июня 2020 г.

суббота, 20 июня 2020 г.

суббота, 9 мая 2020 г.

Анализ свечи по методу "Три части"

В Европе свечной анализ стал широко известен после того, как Стив Нисон опубликовал свою книгу «Японские свечи: графический анализ финансовых рынков». Книга большая и толстая. В русском издании в ней более трехсот страниц формата А4. И для того, чтобы прочитать и освоить все, что там написано, требуется время. Сейчас есть менее объемные книги по свечному анализу, но и они требуют времени. На самом деле для анализа свечей в большинстве случаев достаточно использовать простой метод «Три части». Этот метод позволяет анализировать не комбинации свеч, а только одну свечу. Но очень часто этого вполне достаточно.Вот как это можно сделать.

Представим свечу в виде вертикальной линии от максимума до минимума, разделим ее на три равных части пронумеруем их так, как показано на рисунке и рассмотрим различные варианты открытия и закрытия свечки.

|

| структура японской свечи |

|

| медвежьи японские свечи |

|

| бычьи японские свечи |

Вариант второй. Свечка открылась и закрылась в области 3. Это значит, что после открытия свечки сначала были сильнее быки, и цена поднялась до максимума свечки. Но потом победу одержали медведи, и цена опять опустилась в область 3, где свечка и закрылась. То есть на момент закрытия свечки сильнее медведи. И это еще один камушек за то, что цена пойдет вниз. Классический пример такой свечки – это «могильный камень».

Вариант третий. Свечка открылась в области 1, а закрылась в области 2. Это значит, что после открытия свечки сначала были сильнее медведи, и цена опустилась до минимума свечки. Но потом быки собрались силами, и цена поднялась в область 2, где свечка и закрылась. В области 2 силы быков и медведей равны, но так как быки смогли отбить атаку медведей (цена поднялась из области 3 в область 2), то, скорее всего, на момент закрытия свечки сильнее быки. Это тоже может служить подтверждением того, что надо покупать. Но это не очень надежный сигнал, так как все же при закрытии свечки силы быков и медведей равны. А вот открывать позицию против такого сигнала не рекомендую. Аналогично можно рассмотреть вариант, когда свечка открылась в области 3, а закрылась в области 2. Отдельно мы этот вариант рассматривать не будем.

Вариант четвертый. Свечка открылась и закрылась в области 2. Это значит, что все время шла борьба быков и медведей, но силы оказались равны. Никто не победил. Значит, и нам лучше постоять в сторонке. Классический пример такой свечки –«дожи».

Как видите, очень простой анализ может помочь понять, что происходит на рынке. Конечно, открывать позицию только на основе сигнала от одной свечки нельзя, но даже одна свечка может подтвердить или подвергнуть сомнению тот анализ, который вы сделали. Я вообще не рекомендую открывать позицию, если нет подтверждения от свечек.

четверг, 7 мая 2020 г.

Идентификация значимого уровня(1). Индикаторы

Уровень поддержки/сопротивления - это локальный экстремум за определенный промежуток времени. Соответственно уровень поддержки, определяется по Лоу свечи, за определенный промежуток времени, уровень сопротивления определяется по Хай свечи за определенный промежуток времени.

Значимый уровень - уровень, пройти который цена не в состоянии.

Таким образом, чтобы идентифицировать уровень, нужно определится с промежутком времени, в течении которого следует искать локальный экстремум.

Простыми и естественными способами сортировки промежутков времени является ранжирования по естественным циклам, Месячные, Недельные, Дневные, 6-ти часовые и т.п. интервалы. Но существует способ идентификации уровней с помощью дивергенций/конвергенций на осцилляторах.

При дивергенции(она возникает на вершине текущего рынка) между индикатором и ценой, цена показывает новый максимум, который выше предыдущего(то есть Восходящий тренд), а индикатор наоборот, показывает значение, которое ниже предыдущего, по простому это говорит о слабости Восходящего движения. Для конвергенции(она возникает на Впадине рынка) между индикатором и ценой, цена показывает новый минимум, который ниже предыдущего(то есть Нисходящий тренд), а значение индикатора в этот момент выше предыдущего, что говорит о слабости Нисходящего движения.

И этим явлением можно воспользоваться, для этого нужно 1)чтобы цена сформировала локальный экстремум(за три свечи), после отката на ретесте сформированного уровня по индикатору станет видно, обладает ли уровень силой, чтобы замедлить существующее движение. Если индикатор покажет дивергенцию/конвергенцию, то это скажет о слабости движения и силе уровня.

1 - цена образовала уровень поддержки/сопротивления

2 - после ретеста уровня индикатор(Стохастик) показал конвергенцию/дивергенцию, а а это есть показатель слабости движения и сила уровня

3 - цена на следующем ретесте дала разворот от уровня.

Алгоритм торговли в подтвержденном канале на двойной дивергенции/конвергенции

2)теперь нужно чтобы цена подтвердила определенными действиями силу(значимость, непроходимость этого уровня), а именно 1)дала отбой от уровня(после касания, не позже чем на второй свече Клоуз/закрытие свечи было ниже/выше уровня), 2)Стохастик/RSI показал Простую дивергенцию, если это случилось, то после этого момента считаем, что уровень подтвержден, берем его в работу, и

3)ждем еще одного ретеста, при котором должно быть выполнены следующие условия:

1)Отбой от уровня;

2)Разворотная японская свеча;

3)Двойная дивергенция/конвергенция на индикаторе.

После этого, открываем позицию сразу после выполнения этих условий, то есть после закрытия часовой свечи, стоп-лосс прячем за экстремум свечи на которой произошел разворот от уровня

--------------

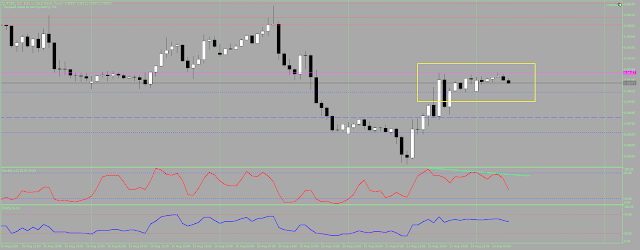

Рано утром был ТВх, у меня к тебе вопрос, где тут несоотвествие между изложенным мной алгоритмом и происшедшим на рынке?

Евро/Киви,

1)образовался уровень сопротивления 1.79718, Стохастика при этом ушла в зону перепроданности, что есть сигнал о максимуме за торговую сессию;

2)ретест уровня после отката, Отбой от уровня, разворотная свечка, Простоая дивергенция на Стохастике;

3)еще один ретест уровня, Отбой от уровня, разворотная свеча, двойная дивергенция.

ТВх на открытии 3-часовой свечи(после формирования и выполнения всех условия), стоп за экстремум разворотной свечи, тейк равен стопу цена на сейчяас прошла 48,0 пункта, стоп 35,0 пунктов + спред+ зазор = 40,0. Исполнение алгоритма принесло бы прибыль.

Проблема одна, действовать быстро.